2023年10月1日よりインボイス制度が開始されます。

免税事業者のままでいるか、課税事業者となるか迷っている一人親方の方もいるでしょう。

本記事ではインボイス制度の概要や免税事業者でいるメリット、課税事業者になった場合の業務負担や申請方法を解説します。

目次

そもそもインボイス制度とは

インボイス制度とは、買い手が仕入れ額控除を受けるために、適格請求書(インボイス)を保存しなければならない制度です。

従来はインボイスがなくても、仕入れ額控除ができました。

インボイス制度について正しく理解し、免税事業者・課税事業者どちらとして仕事をすべきか検討しましょう。

インボイス制度の目的

インボイス制度の目的は主に2つあります。

- 2つの税率における対応

- 益税の防止

インボイス制度の目的は、売買取引における正しい消費税の金額と消費税率を把握することにです。

2019年の消費税の軽減税率導入以降、仕入れ税額のなかに軽減税8%と従来の10%の商品が混在し、混乱を招いていました。

この問題を解決するために、インボイス制度を導入し、商品ごとの消費税率を記載するインボイス制度が施行されることとなります。

複数の税率に対応するだけでなく、事業者の益税を無くすこともインボイス制度の目的です。

益税とは、買い手側に請求した消費税分を自身の利益とする行為です。

従来の仕組みでは、免税事業者(課税売上高1,000万円以下)も、買い手側に消費税額を請求できました。

買い手も、売り手に対して支払った消費税額は仕入れ額控除の適用となるためです。

仕入れ額控除とは

消費税の計算時に、課税売上の消費税額から課税仕入れの消費税額を差し引いて計算すること。売上額1,000万円の業者は消費税支払い義務があるが、支払い予定の消費税から、仕入れ先に対してすでに支払った消費税の金額を控除できる。

例)一人親方Bに対して、A工務店が作業依頼を行った場合。

作業費用が50万円だとして、Bは5万円(10%)を消費税として上乗せし、55万円請求できる。

この場合A工務店は、3万円の消費税はすでに支払い済みとして、最終的な消費税納税額から差し引ける。

しかし、インボイス制度開始後は、インボイス事業者からの請求書のみが仕入れ額控除の適用となります。

したがって、免税事業者に対して消費税を支払っても、控除の適用外です。

実質的に売り手側は、買い手側に対してインボイスを発行しなければ、消費税の請求がしづらくなるでしょう。

仮にインボイスを発行した場合は、受け取った消費税分は納税しなければなりません。

インボイス制度前の免税事業者の定義

インボイス制度前は課税売上高が1,000万円を下回る法人や個人事業主は、消費税支払い対象外でした。

しかし、インボイス制度導入後は、上記課税売上高に関係なく、課税事業者を選んだ場合は消費税の支払いが必要となります。

インボイス制度導入後は免税事業者か課税事業者を選択

インボイス制度は義務ではなく、免税事業者あるいは課税事業者を選択できます。

課税事業者になるには、”適格請求書発行事業者の登録”が必要です。

登録申請書を作成し、所轄の税務署へ持参・送付すれば、インボイスの発行資格が得られます。

申請は取り消し可能であるため、一度申請しても、後に免税事業者に戻ることも可能です。

免税事業者を選ぶ場合、特に手続きは不要です。

インボイス導入後の課税事業者と免税事業者の比較表

インボイス導入後の課税事業者と免税事業者の業務・仕事への影響を比較しました。

| 内容 | 課税事業者 | 免税事業者 |

|---|---|---|

| 適格請求書発行事業者登録 | 必要 | 不要 |

| 消費税納税義務 | 必要 | 不要 |

| 消費税に関する確定申告の手間 | 必要 | 不要 |

| 請求書様式の変更 | 必要 | 不要 |

| 仕事量への影響 | 増加の可能性 | 減少の可能性 |

| 収益への影響 | 消費税負担の増加 | 消費税分が減少できない可能性 |

| 取引先へのメリット | 仕入れ額控除の対象 | 仕入れ額控除の対象外 |

免税事業者は、特段手続きや請求書の様式変更がありません。

ただし、仕事量に影響が出る可能性があります。

買い手側にとっては、仕入れ額控除の対象となるインボイス事業者と取引した方がメリットが多いためです。

また、取引自体は継続できても、消費税額の支払いについては拒否される可能性があります。

その場合は、報酬の10%を上乗せできなくなるため、収入自体が減るリスクもあるでしょう。

課税事業者は、適格請求書発行事業者の登録手続きが必要となります。

2023年3月31日までに申請書を提出しなければなりません。

また、登録後は適格請求書への様式変更が必要です。

事業者登録や請求書の様式を変更する手間はかかりますが、取引先から受注する仕事量は増える可能性があります。

買い手側もインボイス事業者と取引をした方が、仕入れ額控除を受けられるメリットがあるためです。

ただし、受け取った消費税の納税が発生する点に注意しましょう。

インボイス制度導入はひどい?免税事業者が懸念する影響

インボイス制度導入について、一人親方や個人事業主から「ひどい」と声が上がりました。その理由は以下のとおりです。

インボイス制度が一人親方や中小規模の事業者に与える影響を解説します。

免税事業者は面倒な手続きが不要

インボイス制度における免税事業者は、面倒な書類手続きが不要です。

特段申請も要らず、もちろん請求書の様式変更も必要ありません。

ただし、仕事量への影響は懸念されます。

免税事業者との取引では、買い手側が消費税の仕入れ額控除が受けられないためです。

企業側としてはインボイス発行可能な事業者を選ぶ、または消費税分の10%請求を拒否される可能性があるでしょう。

課税事業者は手間はかかるが仕事が増える可能性

インボイス制度の課税事業者は、事業者登録手続きや様式変更、確定申告時の消費税納税など手間は増えてしまいます。

しかし、買い手側にとってインボイス発行が可能なことはメリットとなるため、仕事が増える可能性があるでしょう。

現状インボイス制度には抜け道なし

インボイス制度には、現状では抜道がないと言われています。

免税事業者または課税事業者のどちらかを選ばなければなりません。

免税事業者のままでいることもできますが、仕事量に影響が出る可能性があります。

課税事業者は仕事量が増える可能性はありますが、業務負担や消費税納税義務が生じます。

インボイス制度を適用するかしないかは選べますが、実質的に消費税分の益税が不可となり、仕事量及び収入が減る可能性があるでしょう。

そのため、「実質インボイス事業者登録するしかないじゃないか」「10%の収入が減ると厳しい」と、一人親方や個人事業主たちから不満の声が上がっています。

インボイス制度導入後も免税事業者でいれば納税義務は免除

インボイス制度導入後に免税事業者を選ぶこともできます。

一人親方が免税事業者を選択した場合における対応について詳細に解説します。

消費税計算が不要・納税免除

免税事業者を選択すれば、当然消費税の納税義務はありません。

そのため、消費税計算も不要です。

インボイス事業者登録の必要もないため、仕事の手間は増えません。

取引先が承知してくれさえすれば、消費税分10%の上乗せも従来通りおこなえます。

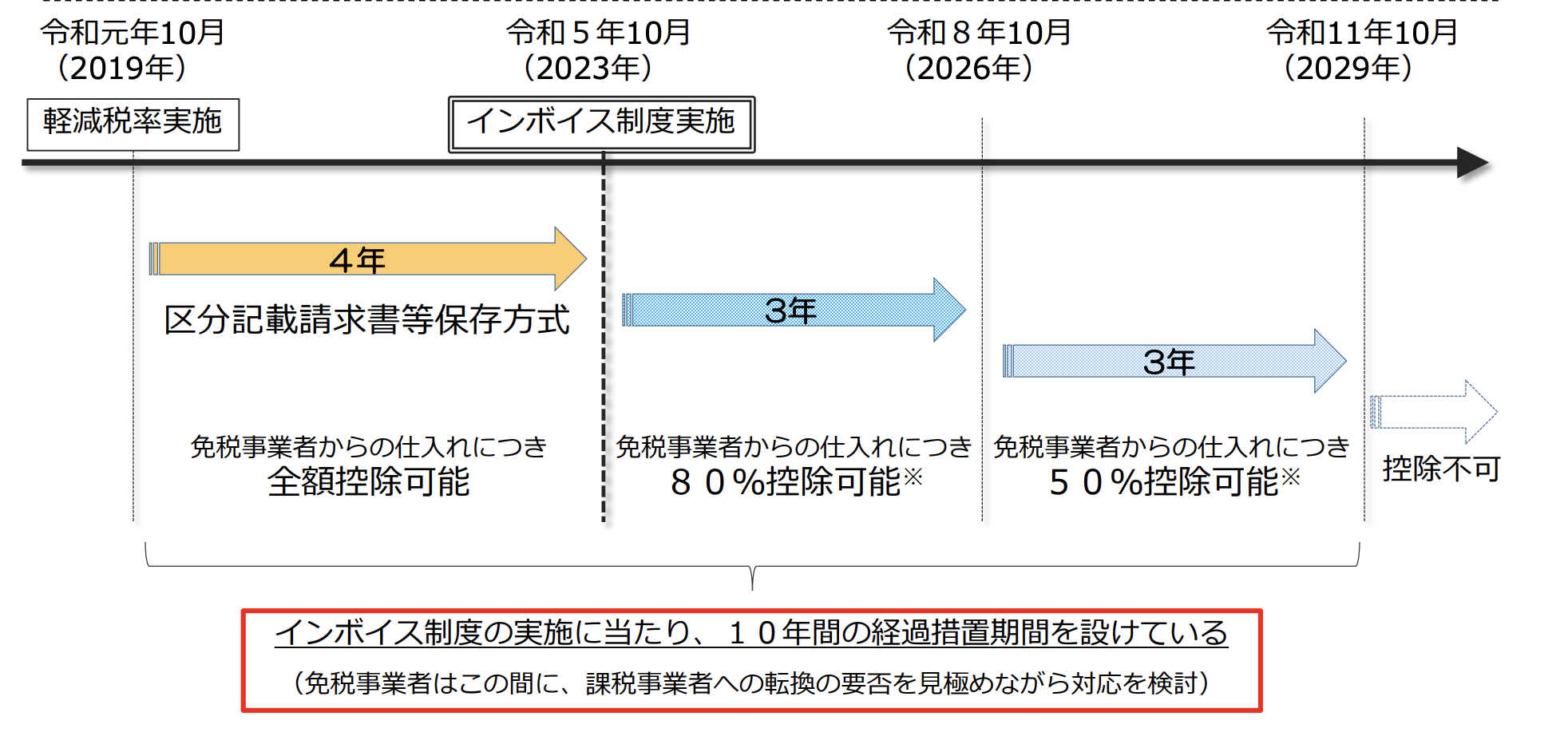

6年間の経過措置の活用

インボイス制度には、6年間の経過措置期間が設けられています。

制度変更による急激な影響を軽減するために設けられた措置期間で、この間にインボイス制度の課税事業者になるか選ぶことができるでしょう。

インボイス制度実施後3年間は、免税事業者からの仕入れについても、80%が控除対象となります。

4年目から6年目までは50%が仕入れ額控除の対象です。

6年間は買い手側も従来とおり取引してくれる可能性が高いため、この期間に取引先の動向を見て、インボイス事業者登録するか決めても良いでしょう。

インボイス制度の課税事業者への負担

インボイス制度の課税事業者にかかる負担を説明します。

課税事業者になると仕事が増える可能性がありますが、業務負荷は増えます。具体的にどのような作業が発生するか把握し、課税事業者になるべきか判断しましょう。

課税事業者への切り替えの手間

課税事業者になるためには、適格請求書発行事業者登録する必要があります。

手続きは原則、2023年3月31日までにしなければならず、書類作成が必要です。

税理士による代理申請も可能ですが、一人親方など個人事業主は自身で書類作成をおこなうケースが多いでしょう。

期限も限られているため、本業の合間に書類作成の手間がかかります。

確定申告時の消費税計算

インボイス制度の課税事業者となった後は、確定申告時の消費税計算が必要となります。

買い手から振込された消費税は、納税対象となるためです。

消費税の計算方法は、以下の2つがあります。

- 原則課税方式

- 簡易課税方式

課税売上高が5,000万円以上の場合は原則課税方式が適用されますが、5,000万円以下の場合は、2つのどちらかから課税方式を選べます。

計算方法によって、消費税の納税額に違いが生まれるため、あらかじめ理解しておきましょう。

【原則課税方式】

消費税額 = (年間売上(税抜) × 消費税率10%) - (仕入れ・経費で支払った金額 × 消費税率10%)

【簡易課税方式】

消費税額 = (年間売上(税抜)× 消費税率10%) - {(年間売上(税抜) × 10%) × みなし仕入れ率}

年間売上が400万円・仕入れが100万円として、2つの計算方法の違いを比べてみましょう。

原則課税方式で年間400万円の売上の消費税を計算します。

40万円(400万円×10%)-10万円(100万円×10%)=30万円

簡易課税方式の場合は、業種ごとに定められている「みなし仕入れ率」を使って計算します。国税庁の「No.6509 簡易課税制度の事業区分」によると、建設業のみなし仕入れ率は70%です。

40万円(400万円×10%)-28万円(40万円×70%)=12万円

同じ売上でも、原則課税方式での計算では消費税納付額が30万円となります。しかし、簡易課税方式を用いると、消費税納税額は12万円です。

18万円も納税額が異なるため、消費税計算方式は非常に重要となります。

今までは消費税の計算が不要でしたが、今後免税事業者になると消費税計算が必要になるため確定申告の手間が増えるでしょう。

消費税納税

インボイス制度で納税事業者になった場合、消費税納税義務が生じます。

消費税を納税する方法は以下のとおりです。

- 納付書

- 振替

- ダイレクト納税(e-tax)

- インターネットバンキング

- 国税クレジットカードお支払いサイト

- QRコードでのコンビニ払い

最も簡単な方法は、納付書を受け取り支払う納付書払いでしょう。

そのほか、振替での支払いやインターネットバンキングでの納付も可能です。

クレジットカードで納付したい方は、国営クレジットカードお支払いサイトも使えます。

その際、決済額に応じて決済手数料が発生することに注意しましょう。

適格請求書への様式変更

インボイス制度の納税事業者登録後に、適格請求書への様式変更が必要となります。

適格請求書には、以下の項目を記載しなければなりません。

- 課税事業者登録番号

- 適用税率

- 消費税額

現時点で使用している請求書から、インボイス発行できるように様式変更を行いましょう。

インボイス制度で課税事業者になれば仕事量が増える可能性

インボイス制度には賛否両論ありますが、課税事業者になるメリットもあります。

具体的に課税事業者になれば、どのような恩恵を受けられるか解説します。

仕入れ額控除が可能

買い手との取引でインボイス発行ができるため、買い手が仕入れ額控除を受けられます。

そのため買い手としては取引しやすくなるでしょう。

免税事業者よりもインボイス発行可能な事業者を選ぶ可能性が高まり、取引先を維持しやすくなります。

また、ほかの一人親方が免税事業者を選んでいる場合、優先してインボイス発行ができる一人親方を選ぶため、仕事量が増えることも期待できるでしょう。

企業からの信頼性

インボイス発行が可能となることで、企業からの信頼性も厚くなります。

適格請求書発行の届出をし、納税義務も果たしていることでイメージが良くなるでしょう。

インボイス発行ができない免税事業者に対し、事業者としての信頼性が欠けると判断する企業もいます。

取引に欠かせない信頼関係構築に、インボイス発行可能であることが役立つ可能性は大いにあるでしょう。

インボイス制度の免税事業者から課税事業者になる方法

インボイス制度の免税事業者から課税事業者になる方法を解説します。

適格請求書発行事業者になるには、申請と様式変更が必要です。原則、2022年3月31日までの申請が必須となるため、事前に手続き方法などを把握しておきましょう。

適格請求書発行事業者登録

インボイスを発行するために、適格請求書発行事業者登録が必要です。

申請はe-taxによる電子申請・書面送付または持参、税理士による代理申請もできます。

申請に必要な書類は以下のとおりです。

- 適格請求書発行事業者の登録申請書

- 消費税課税事業者選択届出書(2022年3月31日以降に届出する場合)

税務署の審査を経て、審査に通過すれば事業者として登録番号が発行されます。

消費税課税事業者選択届出書は、2022年3月31日に適格請求書発行事業者の登録申請を提出する場合に必要です。

それ以前に提出する場合は必要ありません。

適格請求書への様式変更

インボイスとは適格請求書のことで、従来の書式に加えて、以下の必須事項を記載しなければなりません。

- 課税事業者登録番号

- 適用税率

- 消費税額

今使っている請求書の様式を変更し、上記記載項目を設けましょう。

項目が抜けていると、適格請求書とは認められません。

必ず2023年10月1日までに様式変更をおこなってください。

まとめ

インボイス制度で免税事業者のままでいるか、課税事業者になるかは、一人親方にとって重大な問題です。

制度実施後6年間は経過措置があるため、どうしても決められない方は様子見をしても良いでしょう。

しかし、取引先からの信頼性を考慮すると、課税事業者になっておいたほうが良い可能性もあります。

書式変更や申請の手間、そして確定申告時の負担が増える点がネックとなっている一人親方の方もいるでしょう。

その場合は、一人親方も利用しやすい、業務管理システムの導入を検討してください。